E-Rechnung Pflicht 2025

Alles, was Sie über die gesetzlichen und technischen Anforderungen der E‑Rechnung 2025 wissen müssen

Lesezeit: ca. 8 Minuten

Aktualisiert: 22.08.24

Gesetzliche Anforderungen der elektronischen Rechnungsstellung 2025

Die E-Rechnungspflicht ab 2025 bringt mehrere spezifische Anforderungen mit sich, die Unternehmen erfüllen müssen, um den gesetzlichen Bestimmungen gerecht zu werden. Hier sind die drei Hauptanforderungen im Detail:

Elektronisches Format

Rechnungen müssen in einem strukturierten elektronischen Format vorliegen, das die automatische Verarbeitung ermöglicht. Dies bedeutet, dass die Rechnungsdaten so aufbereitet sein müssen, dass sie von Computersystemen ohne manuelle Eingriffe direkt verarbeitet werden können. Ein weit verbreitetes Format dafür ist das XML-Format, das speziell für den Datenaustausch zwischen verschiedenen Systemen entwickelt wurde.

Authentizität und Integrität

Die Echtheit der Herkunft und die Unversehrtheit des Inhalts einer E-Rechnung müssen gewährleistet sein. Authentizität bedeutet, dass die Rechnung tatsächlich von dem angegebenen Absender stammt und nicht manipuliert wurde. Integrität bezieht sich darauf, dass der Inhalt der Rechnung während der Übertragung und Speicherung nicht verändert wurde. Dies wird oft durch digitale Signaturen oder andere Verschlüsselungstechnologien sichergestellt.

Archivierung

E-Rechnungen müssen revisionssicher und für den gesetzlich vorgeschriebenen Zeitraum archiviert werden. Revisionssicher bedeutet, dass die Rechnungen während der gesamten Aufbewahrungsfrist unverändert und vollständig abrufbar bleiben müssen. Die gesetzliche Aufbewahrungsfrist variiert je nach Land und Art der Rechnung, liegt jedoch in der Regel bei mindestens sechs bis zehn Jahren. Unternehmen müssen daher sicherstellen, dass ihre Archivierungssysteme diesen Anforderungen entsprechen. Denn nur so können Sie die E-Rechnungen bei Bedarf schnell und zuverlässig bereitstellen.

Aktuelle E‑Rechnung News

Obligatorische E-Rechnung

Ab dem 1. Januar 2025 tritt die neue Vorschrift zur Ausstellung von Rechnungen nach § 14 UStG in Kraft, die die verpflichtende Nutzung der E-Rechnung für alle inländischen B2B-Transaktionen vorsieht. Diese Gesetzesänderung bringt zahlreiche Anpassungen für Unternehmen mit sich. Erfahren Sie in unserem aktuellen Blogbeitrag, welche Auswirkungen die

E-Rechnungspflicht auf Ihre Geschäftsprozesse hat und wie Sie sich optimal darauf vorbereiten können.

Starten Sie frühzeitig mit der Umsetzung der neuen E-Rechnungsvorschriften, um die Vorteile der digitalen Rechnungserstellung in vollem Umfang zu nutzen.

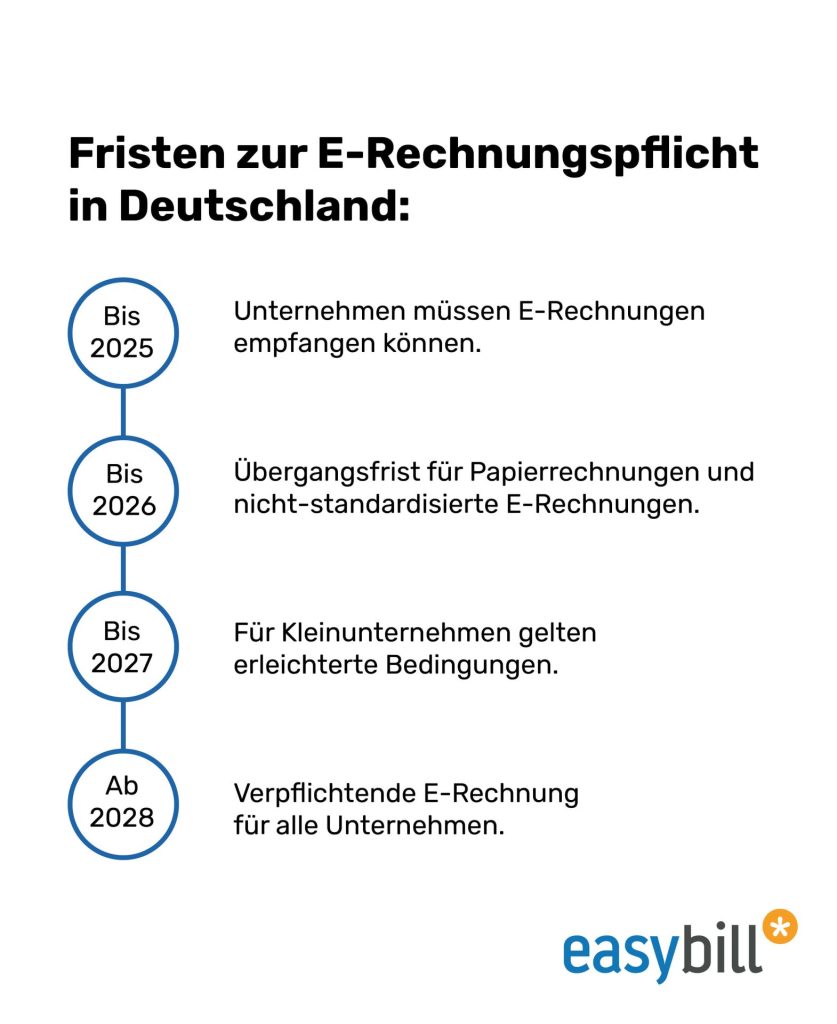

Elektronische Rechnungen: 2025 Pflicht für Unternehmen

Grundlegende Verpflichtung zur E-Rechnung:

Ab diesem Datum müssen alle Unternehmen in Deutschland elektronische Rechnungen versenden und empfangen können. Die Umstellung auf das elektronische Format ist verpflichtend.

Ende der Übergangsfrist: Bis zu diesem Datum dürfen Unternehmen noch Papier- oder andere elektronische Rechnungsformate nutzen. Ab dem 1. Januar 2027 ist die Nutzung von E-Rechnungen zwingend erforderlich.

Ende der verlängerten Übergangsfrist für kleinere Unternehmen: Unternehmen mit einem Jahresumsatz unter 800.000 € haben bis zu diesem Datum Zeit, auf E-Rechnungen umzustellen. Ab dem 1. Januar 2028 gelten auch für sie die neuen Vorschriften.

Vollständige Implementierung: Ab diesem Datum müssen alle Rechnungen den neuen Anforderungen entsprechen. Dies betrifft sowohl die Erstellung als auch die Übermittlung und Archivierung von E-Rechnungen.

Kleinbetragsrechnungen und ihre Befreiung von der E-Rechnungspflicht

Rechnungen mit geringem Betrag, auch bekannt als Kleinbetragsrechnungen, sind Rechnungen, deren Gesamtbetrag 250 Euro nicht übersteigt. Diese Art von Rechnungen ist von der Verpflichtung zur Erstellung und Verarbeitung elektronischer Rechnungen befreit. Dadurch wird die Abwicklung solcher Rechnungen vereinfacht und beschleunigt, da sie mit einem geringeren administrativen Aufwand verbunden sind.

Merkmale von Kleinbetragsrechnungen:

• Ausstellungsdatum der Rechnung

• Name und Anschrift des leistenden Unternehmers

• Menge und Art der gelieferten Gegenstände oder Umfang und Art der sonstigen Leistung

• Entgelt und darauf entfallender Steuerbetrag für die Lieferung oder Leistung in einer Summe

• Steuersatz

Kleinbetragsrechnungen vereinfachen Geschäftsprozesse und minimieren Verwaltungsaufwand, besonders relevant für Branchen mit vielen kleinen Transaktionen wie Einzelhandel, Dienstleistungsunternehmen und Gastronomie.

Elektronische Rechnungsstellung 2025: Effizient und zukunftsorientiert umsetzen

Um den gesetzlichen Anforderungen gerecht zu werden, müssen Unternehmen bestimmte technische Voraussetzungen erfüllen. Hier sind die wichtigsten Punkte, die Sie berücksichtigen sollten:

Softwarelösungen

Wählen Sie eine E-Rechnungs-Software, die den gesetzlichen Anforderungen entspricht und eine nahtlose Integration in Ihre bestehenden Systeme ermöglicht. Achten Sie dabei auf:

• Kompatibilität: Die Software sollte mit Ihren aktuellen Buchhaltungs- und ERP-Systemen kompatibel sein.

• Benutzerfreundlichkeit: Einfache Bedienbarkeit und klare Benutzeroberflächen erleichtern die Einführung und Nutzung.

• Datensicherheit: Gewährleisten Sie, dass die Software hohen Sicherheitsstandards entspricht und Ihre Daten geschützt sind.

Datensicherheit und Datenschutz

Die Sicherheit und der Schutz Ihrer Daten haben oberste Priorität. Beachten Sie folgende Aspekte:

• Verschlüsselung: Verwenden Sie Verschlüsselungstechnologien, um die Übertragung und Speicherung Ihrer E-Rechnungen zu sichern.

• Zugriffsrechte: Stellen Sie sicher, dass nur autorisierte Personen Zugriff auf die E-Rechnungen haben.

• Datenschutzgesetze: Halten Sie sich an die geltenden Datenschutzbestimmungen, insbesondere die DSGVO.

E-Rechnung? Bleiben Sie auf der sicheren Seite!

Kein technisches Kuddelmuddel – easybill macht die sorgenfreie Umstellung auf E-Invoicing zum Kinderspiel – Jetzt kostenlos testen!

Pflicht zur elektronischen Rechnung 2025 in verschiedenen Regionen

Während die E-Rechnungspflicht deutschlandweit gilt, können spezifische Regelungen in den einzelnen Bundesländern variieren. Hier finden Sie die wichtigsten Unterschiede und Besonderheiten:

Bayern

In Bayern liegt der Fokus auf strengen Datenschutzrichtlinien. Unternehmen müssen sicherstellen, dass die elektronische Übermittlung von Rechnungen den hohen Datenschutzanforderungen des Landes entspricht.

Nordrhein-Westfalen

Nordrhein-Westfalen setzt auf zusätzliche Prüfmechanismen, um die Echtheit und Integrität der E-Rechnungen zu gewährleisten.

Dies kann zusätzliche Investitionen in Software oder Dienstleistungen erforderlich machen.

Baden-Württemberg

Baden-Württemberg bietet spezielle Förderprogramme für kleine und mittelständische Unternehmen (KMU), um den Übergang zur

E-Rechnung zu unterstützen und finanzielle Belastungen zu minimieren.

Umsetzungstipps für die elektronische Rechnung

Hier sind einige praktische Tipps, die Ihnen bei der erfolgreichen Umsetzung der E-Rechnungspflicht helfen:

Schritt 1: Systemanalyse und Planung

Überprüfen Sie Ihre aktuellen Rechnungsstellungsprozesse und identifizieren Sie notwendige Änderungen. Erstellen Sie einen detaillierten Plan für die Implementierung der E-Rechnung.

Schritt 2: Mitarbeiterschulung

Schulen Sie Ihre Mitarbeiter umfassend, damit sie mit den neuen Prozessen und der verwendeten Software vertraut sind. Regelmäßige Schulungen und Workshops können dabei hilfreich sein.

Schritt 3: Testphase

Führen Sie eine Testphase durch, um sicherzustellen, dass alle Systeme reibungslos funktionieren und die E-Rechnungen korrekt verarbeitet werden. Nutzen Sie diese Phase, um mögliche Fehler zu identifizieren und zu beheben.

Nach erfolgreicher Testphase können Sie die E-Rechnung vollständig in Ihrem Unternehmen einführen und die gesetzlichen Anforderungen erfüllen.

Lesetipp!

Bereiten Sie Ihr Unternehmen schon jetzt auf die E-Rechnungspflicht 2025 vor! Lesen Sie unseren Leitfaden und starten Sie jetzt: E-Rechnung einfach gemacht

Häufig gestellte Fragen rund um die E-Rechnung

ZUGFeRD und XRechnung sind zwei der bekanntesten E-Rechnungsformate in Deutschland. Während ZUGFeRD PDF und XML in einem Dokument vereint und sowohl im privaten als auch im öffentlichen Sektor verwendet werden kann, ist XRechnung ein rein XML-basiertes Format, das hauptsächlich für Rechnungen an öffentliche Auftraggeber vorgesehen ist. Elektronische Rechnungen, die digitale Formate nutzen und elektronisch übermittelt werden, fallen unter den Begriff “E-Rechnung”.

E-Rechnungen müssen bestimmte formale und inhaltliche Kriterien erfüllen, wie z. B. die Angabe von Umsatzsteuer-Identifikationsnummer, Rechnungsdatum, Menge und Art der gelieferten Güter oder Dienstleistungen. ZUGFeRD-Rechnungen müssen zusätzlich die korrekte Einbettung und Strukturierung der XML-Daten sicherstellen, um Compliance mit den deutschen und europäischen Vorgaben zu gewährleisten. Eine Rechnungssoftware wie easybill kann Ihnen dabei Abhilfe verschaffen.

Sie sind kosteneffizienter, da Druck- und Versandkosten entfallen. Sie beschleunigen den Rechnungsprozess durch automatisierte Versendung und Verarbeitung. Zudem verbessern sie die Datensicherheit und unterstützen die Einhaltung von Compliance-Anforderungen durch präzise Archivierung und Rückverfolgbarkeit.

easybill unterstützt derzeit die Erstellung von Rechnungen im ZUGFeRD-Format und als XRechnung. Als Grundlage für die E-Rechnung kann derzeit für Rechnungen an Behörden die XRechnung 2.3 verwendet werden und im B2B-Sektor das ZUGFeRD 2.2-Format.

easybill.|Rechnungen.| online schreiben.|

Sind Sie bereit für die E‑Rechnungspflicht 2025?

Alle wichtigen Ressourcen auf einen Blick!