Wachstumschancengesetz

Kompakt und klar: Das Wachstumschancengesetz 2024 – verstehen Sie schnell und einfach die Kernpunkte und aktuellen Fortschritte!

Lesezeit: ca. 8 Minuten

Veröffentlicht: 29.04.24

Wachstumschancengesetz: Wichtige Fakten

- Aktueller Status: Das Wachstumschancengesetz hat am 22.03.2024 die endgültige Zustimmung des Bundesrats erhalten.

- Hauptziel: Das Gesetz zielt darauf ab, das wirtschaftliche Wachstum durch steuerliche Erleichterungen und Investitionsanreize zu fördern, insbesondere für kleine und mittlere Unternehmen.

- Steuerliche Anreize: Einführung von deutlichen Steuererleichterungen für Unternehmen, darunter spezielle Abschreibungen für Dienstwagen und geringwertige Wirtschaftsgüter (GWGs).

- Innovationsförderung: Das Gesetz schafft bessere Rahmenbedingungen für Innovationen, indem es Forschung und Entwicklung durch steuerliche Vorteile unterstützt.

- Verabschiedung und Inkrafttreten: Das Gesetz wurde am 27.03.2024 im Bundesgesetzblatt verkündet und tritt somit ab dem 28.03.2024 in Kraft.

- Zugänglichkeit der Informationen: Eine umfassende Version des Gesetzestextes ist als PDF verfügbar, um Unternehmen und Interessierten detaillierte Einblicke und Vorbereitungsmöglichkeiten zu bieten.

Wachstumschancengesetz einfach erklärt

Das Wachstumschancengesetz ist ein Gesetz, verabschiedet am 22. März 2024, das helfen soll, die Wirtschaft in Deutschland zu stärken. Es vereinfacht einige Steuerregeln und bietet finanzielle Erleichterungen für Firmen. Dadurch können Unternehmen leichter investieren und wachsen. Das Ziel ist es, die Wirtschaft lebendiger und stärker zu machen.

Hier finden Sie eine Übersicht der wichtigsten Änderungen und wie sie Ihr Unternehmen beeinflussen könnten.

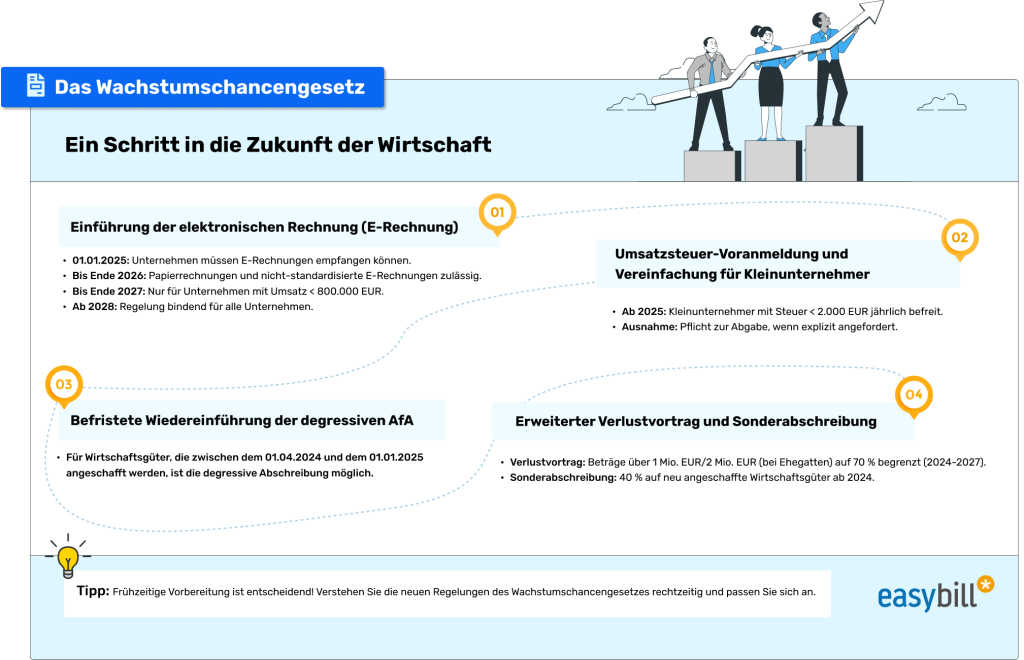

1. Einführung der elektronischen Rechnung (E-Rechnung)

Die Einführung der E-Rechnung erfolgt stufenweise:

- Ab 01.01.2025 müssen Unternehmen in der Lage sein, E-Rechnungen zu empfangen. Ein Rechtsanspruch auf eine PDF- oder Papierrechnung besteht dann nicht mehr.

- Bis Ende 2026 sind Papierrechnungen noch zulässig, ebenso wie E-Rechnungen, die nicht den Standardformaten entsprechen, vorausgesetzt der Empfänger stimmt zu.

- Bis Ende 2027 gelten diese Regelungen weiterhin, jedoch nur für Unternehmen, die im Vorjahr weniger als 800.000 EUR Umsatz erzielten. Überschreitet der Umsatz diese Grenze, ist ab dem 01.01.2027 die Ausstellung von E-Rechnungen in B2B-Geschäften verpflichtend.

- Ab 2028 ist die Regelung zur E-Rechnung für alle Unternehmen bindend, unabhängig vom Umsatz.

Erfahren Sie alles über E-Rechnungen in unserem umfassenden Ratgeber zur E-Rechnung

Lesetipp!

Für eine problemlose Anpassung an die neuen Vorschriften empfehlen wir Ihnen den easybill-Blogartikel: E-Rechnungen einfach gemacht: Ein Leitfaden für KMUs. Entdecken Sie praktische Tipps, die die Einführung von E-Invoicing vereinfachen.

2. Umsatzsteuer-Voranmeldung und Vereinfachung für Kleinunternehmer

Ab dem Besteuerungszeitraum 2025 sind Unternehmer, deren Steuer für das vorangegangene Kalenderjahr 2.000 EUR nicht überschreitet, von der Pflicht zur Abgabe der Umsatzsteuer-Voranmeldung sowie zur Entrichtung der Vorauszahlung befreit. Dies führt dazu, dass viele Unternehmer nur noch einmal jährlich eine Umsatzsteuer-Jahreserklärung abgeben müssen.

Ausnahme! Eine Abgabe ist nur dann Pflicht, wenn das Finanzamt die Umsatzsteuererklärung ausdrücklich anfordert.

3. Befristete Wiedereinführung der degressiven AfA

- Für Wirtschaftsgüter, die zwischen dem 01.04.2024 und dem 01.01.2025 angeschafft werden, ist die degressive Abschreibung möglich. Der anwendbare Prozentsatz darf dabei maximal das Doppelte des linearen Abschreibungssatzes betragen und 20% der Anschaffungskosten bzw. des Restbuchwerts nicht übersteigen.

4. Erweiterter Verlustvortrag und Sonderabschreibung

- Erweiterter Verlustvortrag: Für die Jahre 2024 bis 2027 wurde beschlossen, dass der Verlustvortrag für Beträge über den Sockelbetrag von

1 Mio. EUR bzw. 2 Mio. EUR (bei Ehegatten) auf 70 % des darüberliegenden Betrags beschränkt ist. - Sonderabschreibung: Ab 2024 können Unternehmer eine Sonderabschreibung von 40 % auf neu angeschaffte Wirtschaftsgüter nutzen, was zusätzlich zur regulären Abschreibung möglich ist.

E-Rechnung? Leicht gemacht mit easybill!

Kein technisches Kuddelmuddel – easybill macht die sorgenfreie Umstellung auf E-Invoicing zum Kinderspiel – Jetzt kostenlos testen!

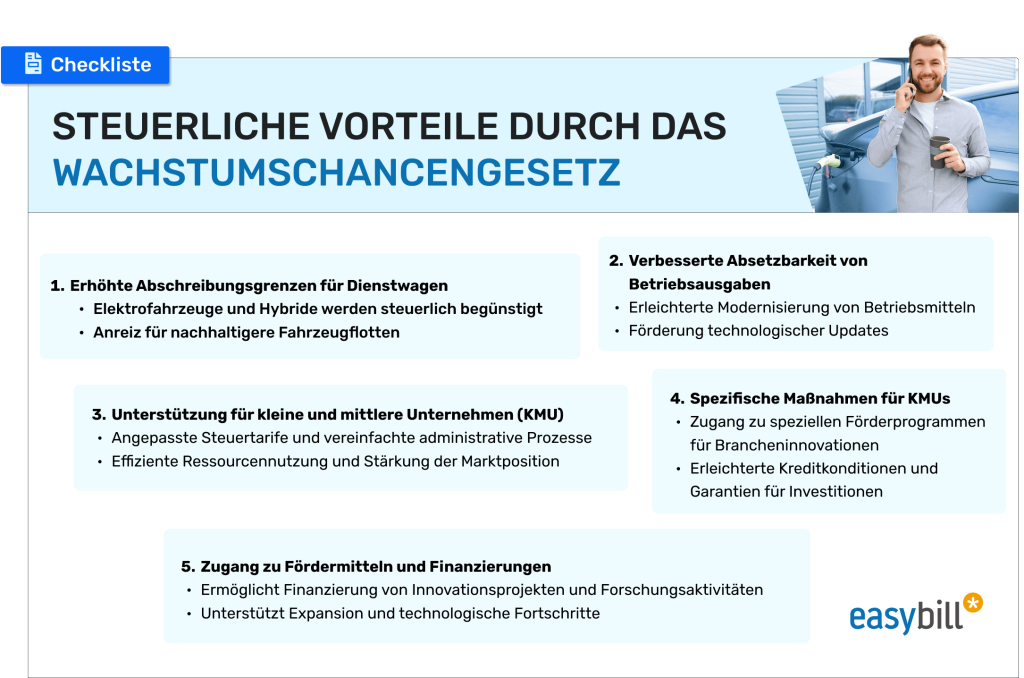

Steuerliche Vorteile und Investitionsanreize: Entlastung und Chancen durch das Wachstumschancengesetz

Das Wachstumschancengesetz führt eine Reihe von steuerlichen Vorteilen ein, die speziell darauf ausgelegt sind, Unternehmen finanziell zu entlasten. Diese Maßnahmen sollen nicht nur die Kosten für Unternehmer senken, sondern auch die Innovationskraft und nachhaltige Entwicklung fördern.

Beispiele für steuerliche Erleichterungen:

- Erhöhte Abschreibungsgrenzen für Dienstwagen: Der Bruttolistenpreis, bis zu dem Elektrofahrzeuge und Hybride als Dienstwagen steuerlich günstiger bewertet werden, wurde erhöht, wodurch Unternehmen Anreize erhalten, nachhaltigere Fahrzeugflotten zu etablieren.

- Verbesserte Absetzbarkeit von Betriebsausgaben: Die Anhebung der Grenzen für die sofortige Abschreibung geringwertiger Wirtschaftsgüter erleichtert die Modernisierung von Betriebsmitteln und fördert technologische Updates.

Unterstützung für kleine und mittlere Unternehmen (KMU)

- Das Gesetz zielt besonders darauf ab, KMUs durch angepasste Steuertarife und vereinfachte administrative Prozesse zu unterstützen. Diese Maßnahmen sollen kleinen und mittleren Unternehmen helfen, ihre Ressourcen effizienter zu nutzen und ihre Marktposition zu stärken.

Spezifische Maßnahmen für KMUs

- Spezielle Förderprogramme: Kleinunternehmer haben Zugang zu speziellen Förderprogrammen, die auf Brancheninnovationen und Marktentwicklung ausgerichtet sind.

- Zugänge zu günstigen Krediten: Erleichterte Kreditkonditionen und garantien für KMUs sollen Investitionen in Wachstum und Expansion unterstützen.

Zugang zu Fördermitteln und Finanzierungen

- Kleinen und mittleren Unternehmen wird der Zugang zu staatlichen Fördermitteln erleichtert, was insbesondere die Finanzierung von Innovationsprojekten und die Umsetzung von Forschungs- und Entwicklungsaktivitäten unterstützt. Diese finanzielle Unterstützung ist entscheidend, um KMUs in die Lage zu versetzen, neue Märkte zu erschließen und technologische Fortschritte zu realisieren.

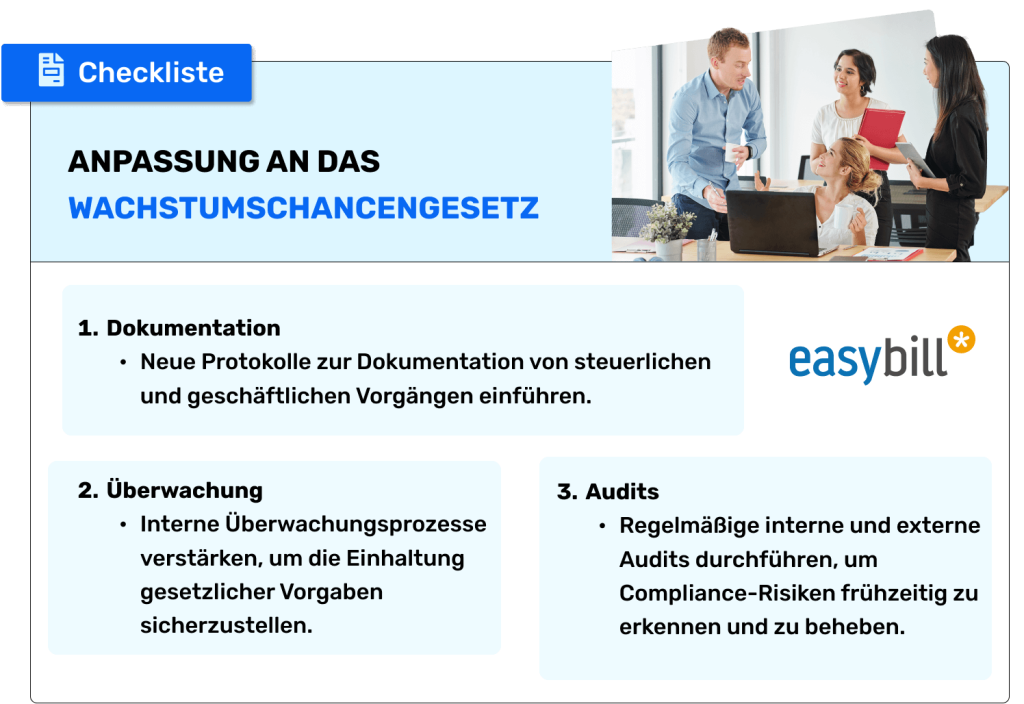

Praktische Schritte zur Umsetzung des Wachstumschancengesetzes in Unternehmen

Das Wachstumschancengesetz bringt eine Reihe von Neuerungen für Unternehmen, die aktiv angegangen werden müssen, um rechtlich auf der sicheren Seite zu sein und von den gebotenen Vorteilen zu profitieren:

Überprüfung der Steuerstrategie: Unternehmen sollten ihre aktuellen Steuerstrategien überdenken und anpassen, um sicherzustellen, dass sie alle neuen Steuervorteile wie erhöhte Abschreibungen und Anreize für Investitionen optimal nutzen.

Anpassung der rechtlichen Dokumente: Es ist entscheidend, dass alle Unternehmensverträge und -bedingungen im Einklang mit den neuen Gesetzesvorgaben stehen. Eine rechtliche Überprüfung dieser Dokumente durch Fachexperten ist empfehlenswert, um Anpassungen vorzunehmen, wo nötig.

Schulung der Mitarbeiter: Die Einführung des Gesetzes erfordert auch eine Informationsvermittlung an die Mitarbeiter, besonders in den Bereichen Buchhaltung und Compliance. Schulungen und Workshops können helfen, das Bewusstsein zu schärfen und die Einhaltung der neuen Vorschriften zu sichern.

Regelmäßige Audits: Die Durchführung regelmäßiger interner und externer Audits ist unerlässlich, um die Einhaltung des Gesetzes kontinuierlich zu überprüfen und zu validieren. Dadurch können potenzielle Compliance-Risiken frühzeitig erkannt und behoben werden.

Halten Sie Ihre Unterlagen digital und gut organisiert

Nutzen Sie easybill um Rechnungen einfach zu verwalten und den Übergang zu elektronischen Rechnungen reibungslos zu gestalten.

Bereit für das Wachstumschancengesetz?

Mit easybill bleiben Ihre Rechnungen immer gesetzeskonform.

Die Geschäftsgesetzgebung ändert sich ständig, was es schwierig macht, den Überblick über alle Gesetze und deren jährliche Änderungen zu behalten.

Die Lösung: Mit easybill bleiben Sie immer auf dem neuesten Stand der Gesetzeslage. Unsere Rechnungssoftware sorgt dafür, dass Sie automatisch alle gesetzlichen Anforderungen erfüllen:

Bei Rechnungen sorgt easybill dafür, dass Sie stets den neuesten gesetzlichen Anforderungen entsprechen und rechtssicher bleiben, auch wenn sich Gesetze ändern.

Einhaltung der Aufbewahrungsfristen: Alle Dokumente werden automatisch gemäß den GoBD-Vorschriften gespeichert.

Datenschutz nach DSGVO: Wir gewährleisten, dass Ihre Daten stets gesetzeskonform geschützt sind.